В нашей статье мы разобрали клиентские приложения финтех компаний Азии, России, США, Европы и выяснили, какие услуги они предлагают и какой опыт получит их пользователь.

Финтех включает в себя огромное количество направлений — это платежные сервисы, инвестиции, страхование, различные виды займов, необанки. Тем не менее в лидеры вырываются компании, которые работают сразу в нескольких направлениях с использованием разных инструментов и помогают клиентам по максимуму закрывать финансовые задачи в удобном интерфейсе.

Так на первой строчке рейтинга ведущих финтех компаний в мире, по оценке аудиторской компании KPMG на 2019 год, расположились Ant Financial, дочерняя компания Alibaba ранее известная под названием Alipay. Alipay — это платежная система и одноименный супер-апп для мобильных платежей, один из популярнейших в Китае. По состоянию на конец июня Alipay насчитывает более 1,2 миллиарда пользователей во всем мире. Для сравнения, в начале 2020 года население Китая превысило 1,4 миллиарда человек.

Следом за ним идет малайзийская компания Grab с одноименным супер-аппом.

Третье место заняла JD Digits — китайская технологическая компания, разрабатывающая цифровые решения на стыке финтеха и OtO бизнесов.

Четвертое место занимает Gоjek — индонезийская компания, которая также предоставляет услуги посредством супер-аппа.

Пятое место у индийской компании Paytm, занимающейся платежными системами и финансовыми технологиями. У них также есть одноименный супер-апп.

Крупнейшая платежная система Alipay стартовала как посредник между пользователями на Taobao, популярном C2C онлайн-маркетплейсе, она позволила им совершать онлайн-покупки без дебетовых и кредитных карт.

Приложение Alipay, как и WeChat, можно назвать супер-аппом: сервисы компании и сторонних операторов представлены через мини-аппы, которые закрывают не потребности пользователей не только в финансовой сфере, но и в других.

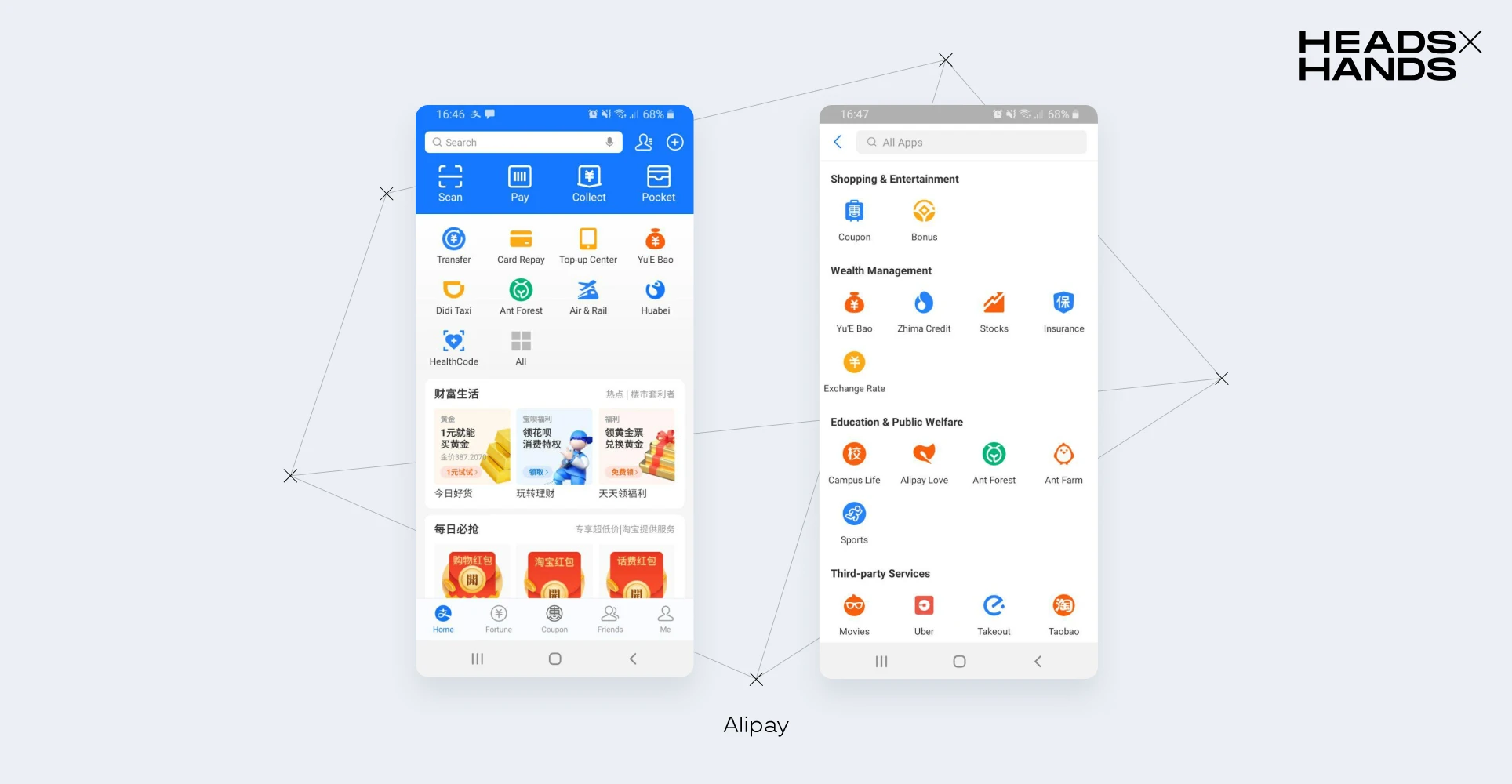

Главная приложения Alipay и страница с мини-аппами.

В шапке приложения Alipay выведены базовые функции для управления финансами: скан QR-кода для оплаты, персональный QR-код для списания средств, получение денег через персональный QR-код, кошелек с проездными и скидочными картами.

Все остальные сервисы в приложении AliPay разделены на 6 категорий, в каждой находятся функции приложения и встроенные мини-аппы:

В Китае 76% всех покупок в онлайне приходились на мобильную коммерцию в 2019 году. В 2018 году 54% всех онлайн-оплат проходили через цифровые кошельки и только 21% на карты, по данным JP Morgan. Рынок мобильных платежей делят между собой Ant Financial (Alipay) с долей 53,8% и Tencent (WeChat Pay и QQ Wallet) с долей рынка 38,9%, совокупно компании имеют 92,7% рынка. Среди причин популярности мобильных платежей через супер-аппы называют низкую популярность банковских карт в Китае: в стране произошел переход от наличных сразу к оплате через цифровые кошельки.

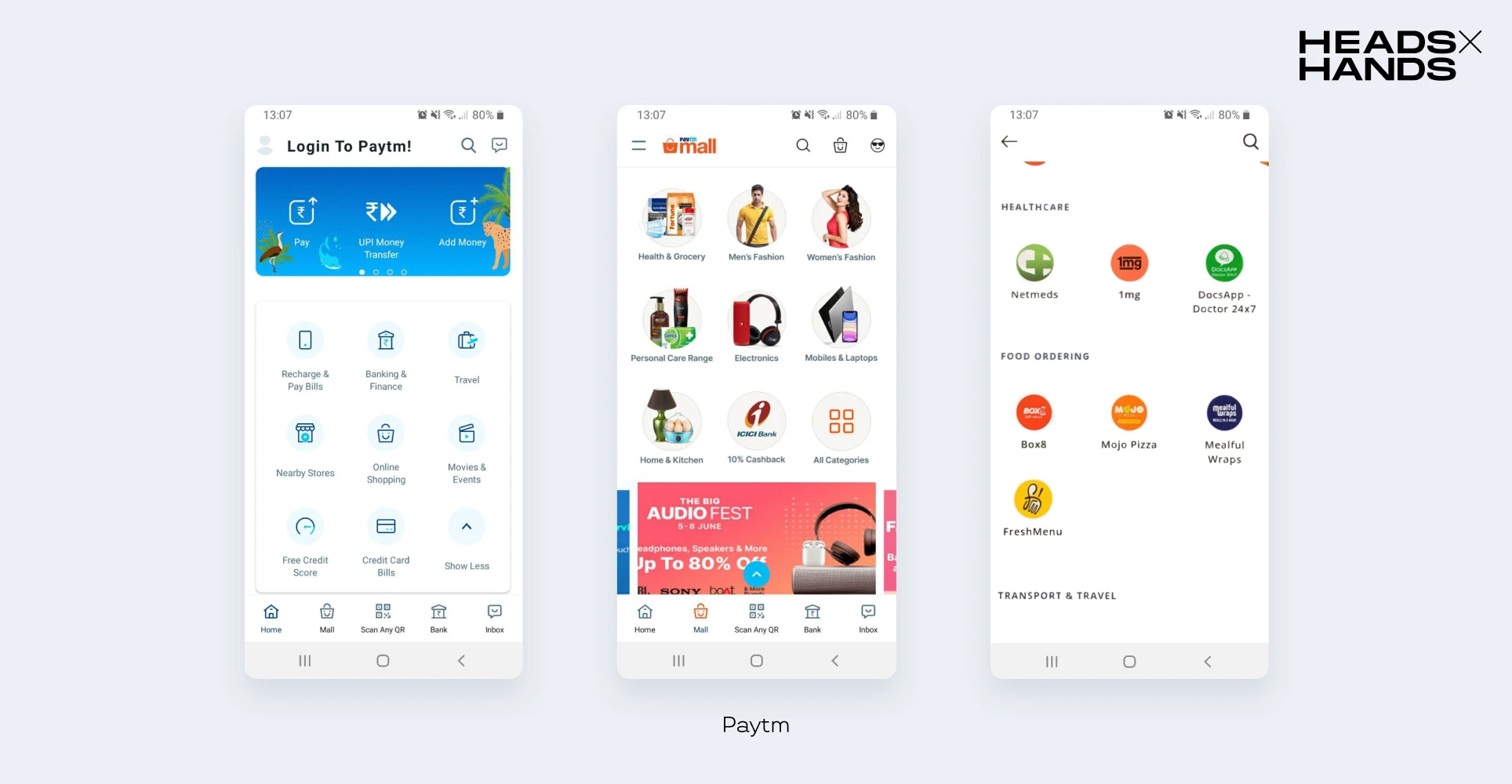

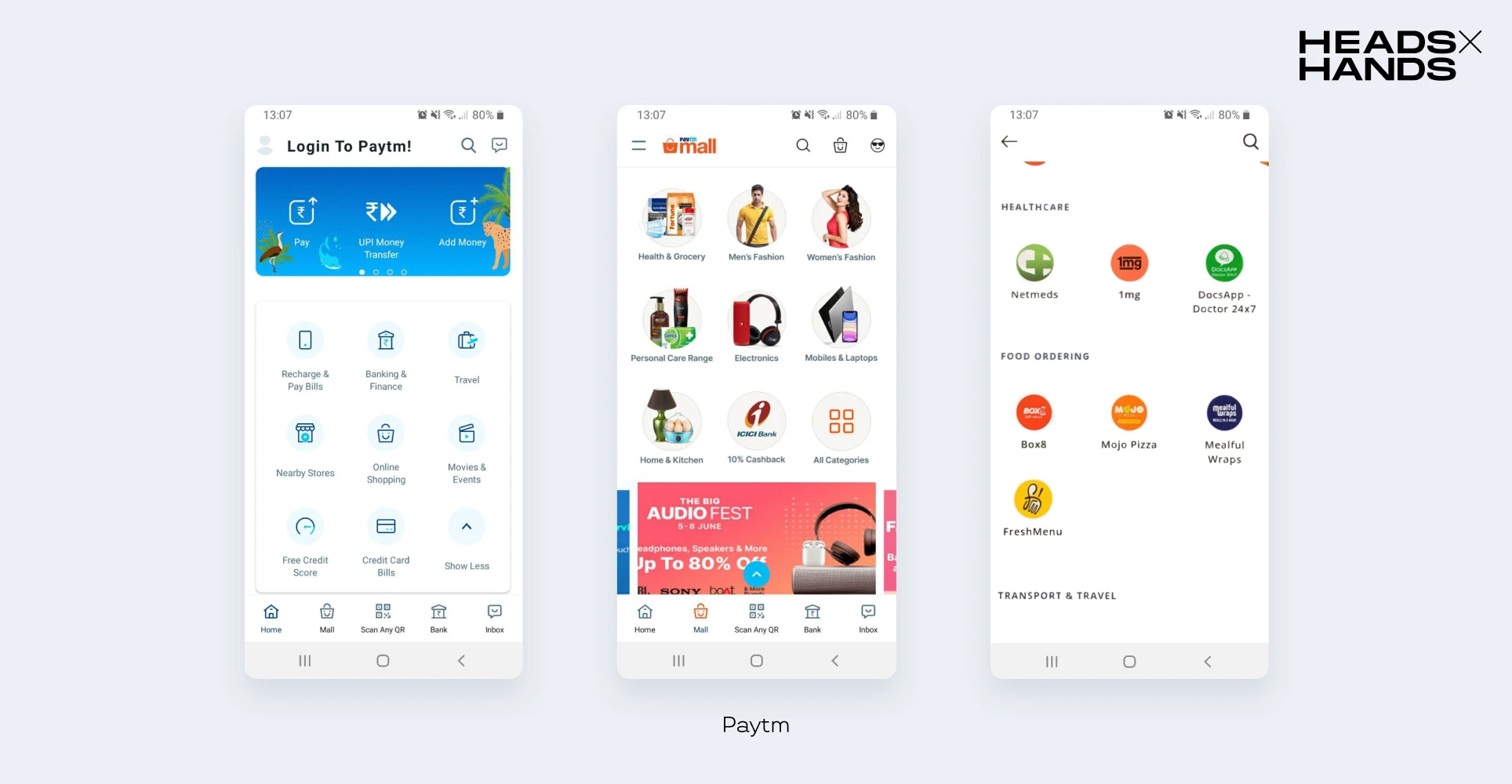

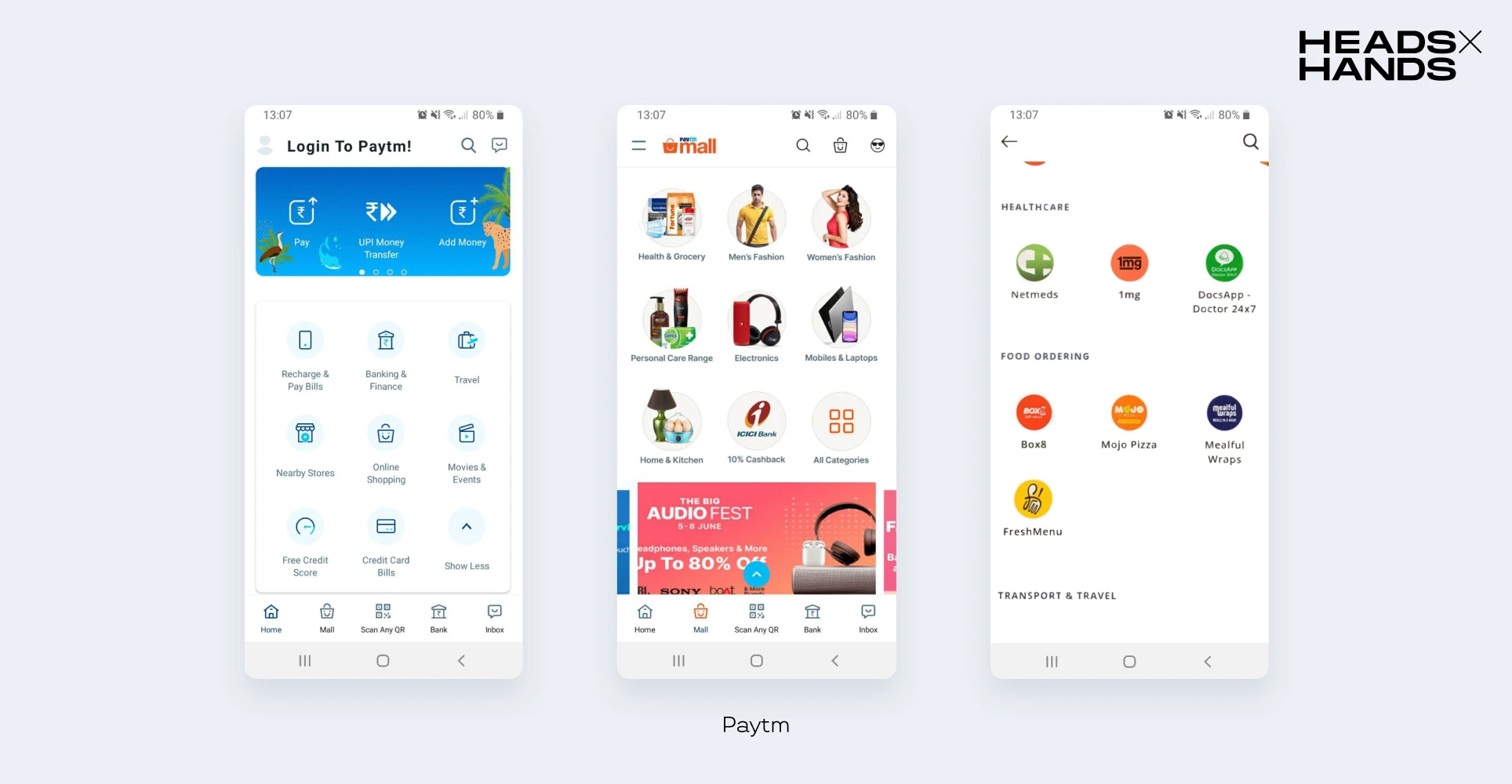

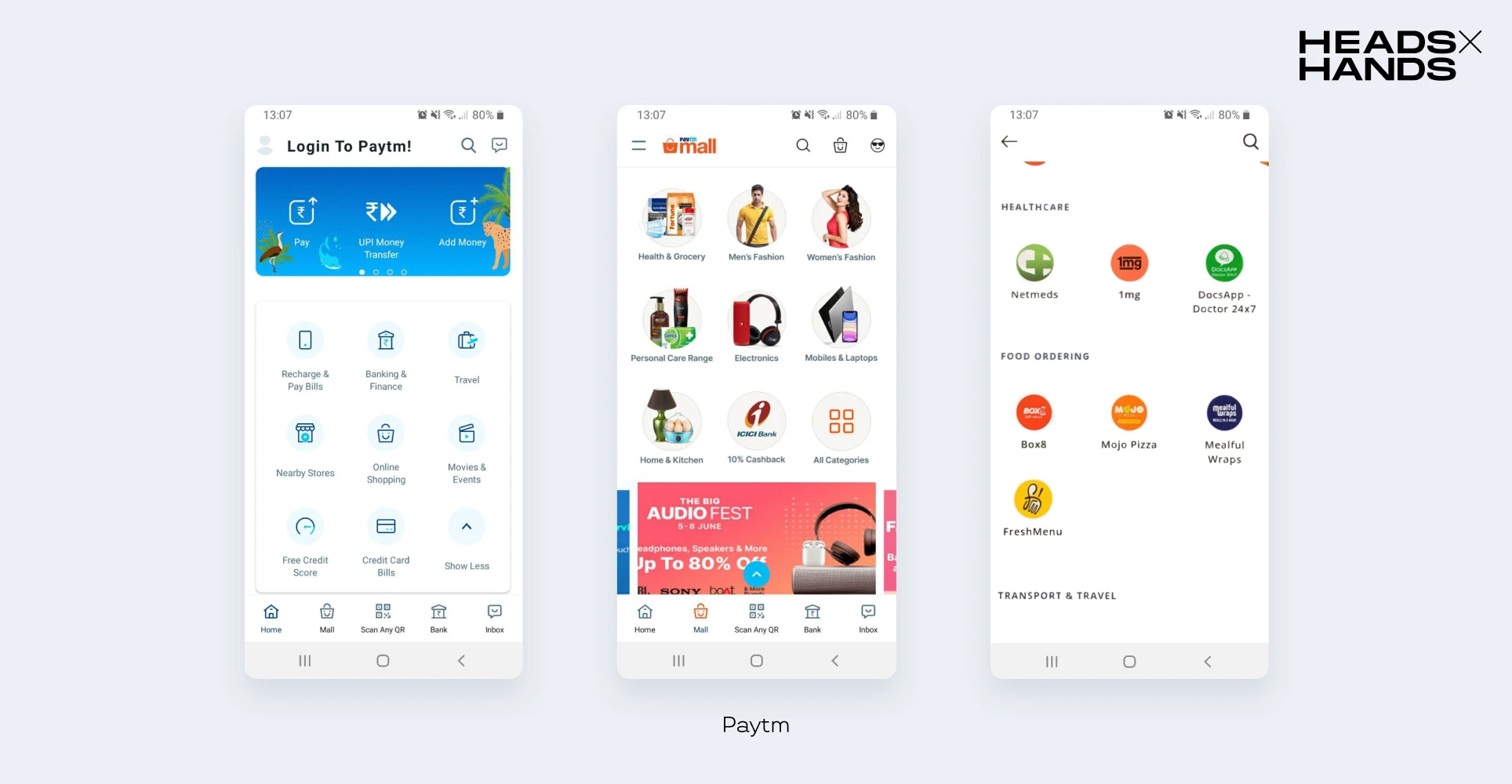

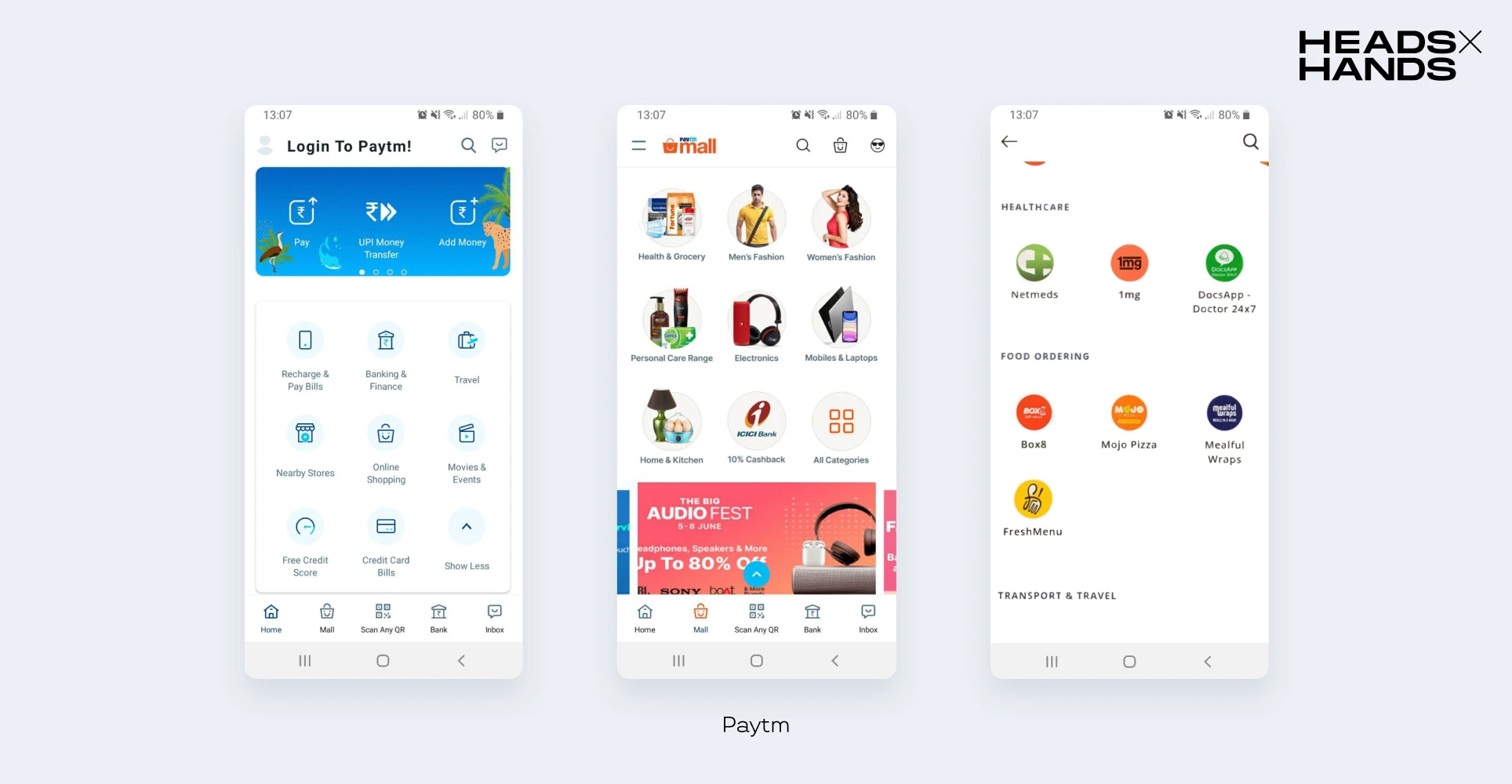

Paytm — крупнейшая финтех-компания в Индии и пятая в мире. Она предоставляет платежную систему, позволяя клиентам совершать мобильные платежи с карт, банковских счетов и с помощью цифровых кредитов. Продавцам дает возможность принимать платежи на банковские счета.

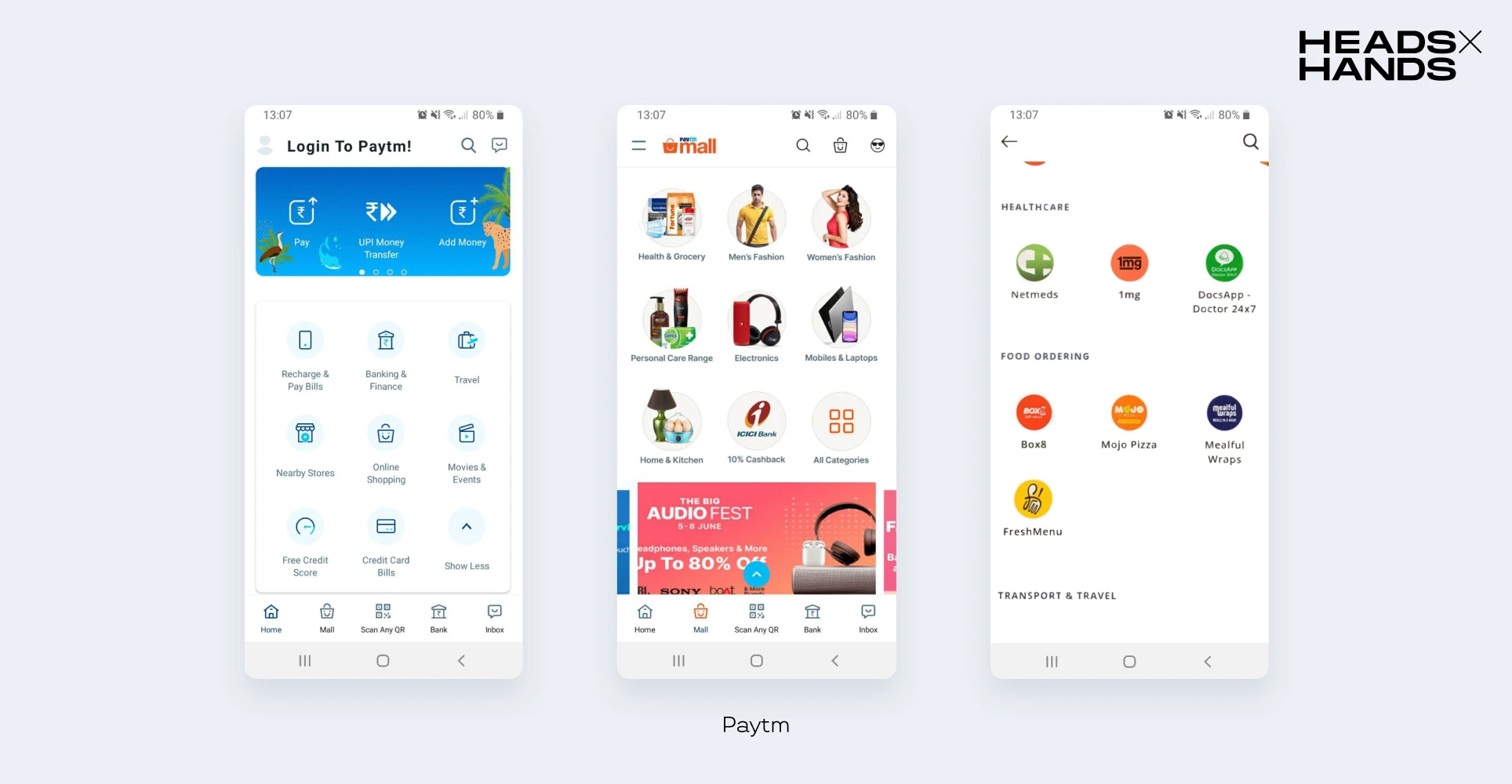

Приложение Paytm предлагает базовый набор финансовых услуг, оплаты счетов, страхование. Бесконтактные платежи осуществляются через считыватель QR-кода.

Сразу на главной представлены и дополнительные сервисы от Paytm в формате мини-аппов. Среди основных: маркетплейс Paytm Mall, на котором можно купить практически все: от спортивного питания до гаджетов; покупка билетов на автобусы, поезда и самолеты, бронирование отелей, билеты в кино и на мероприятия.

Остальные мини-аппы собраны на отдельной вкладке. Здесь есть такие категории, как здравоохранение, заказ еды, игры и другие сервисы: заказ такси; образовательный онлайн-маркетплейс, e-newspaper, в котором можно почитать pdf-выпуски газет, ипотечный калькулятор и даже гороскоп.

Несмотря на то что Paytm является крупной финтех-компанией, только у 22% жителей Индии есть смартфоны. Мобильная коммерция занимает 46% от всей электронной коммерции. Самый популярный метод оплаты в интернете — картой (29%), с электронного кошелька (25%), банковским переводом (20%).

По сравнению с Alipay заметно, что финансовые услуги все еще находятся в центре приложения Тинькофф — именно им отведен главный экран. Alipay сразу с главной предлагает пользователю и другие сервисы. Только самые базовые финансовые операции выделены сверху на главной китайского супер-аппа, остальные разбросаны по приложению в формате мини-аппов.

90% россиян предпочитает проводить онлайн-оплаты посредством банковских карт и интернет-банкинга — такие выводы можно сделать из опроса Mediascope за 2019 год, который проходил среди жителей городов с населением от 700 тыс. человек от 18 до 55 лет. Электронными деньгами пользовались 78%, бесконтактными платежами 45%. При этом электронными деньгами и бесконтактными платежами чаще пользуются люди в возрасте 25-34 лет. Интересно, что аудитория интернет-банков в онлайне чаще покупает с мобайла, тогда как электронными деньгами чаще расплачиваются с десктопа.

Чаще европейские финтех-компании сосредотачиваются на отдельных нишах, а не предлагают комплексные решения. Вместо небольшого числа компаний, которые делят весь рынок, представлено большое количество в разных направлениях, например:

В Европейском союзе финансовые технологии быстрее всего растут в Великобритании. В стране 51% онлайн-платежей в 2019 году осуществлялся через мобильные устройства. Также доля решений мобильной коммерции велика в Ирландии, Чехии, Норвегии и Швеции.

Рассмотрим приложение Revolut — одного из самых быстрорастущих британских финтех стартапов, по оценке консалтинговой компании Deloitte.

Хорошо демонстрирует разницу между традиционным британским банком и необанком эксперимент британского UX-исследователя Питера Рамзи. Он открыл счета в 12 британских традиционных и новых мобильных банках, чтобы оценить свой онлайн-опыт в них. Оказалось, чтобы завести аккаунт в необанке Revolut потребуется совершить в 5 раз меньше кликов, чем для открытия аккаунта в традиционном HSBC. К тому же Revolut позволяет открыть аккаунт через приложение, тогда как HSCB не дает такой возможности.

Для открытия аккаунта в необанке Revolut потребуется совершить в 5 раз меньше кликов, чем в британском банке HSBC. Peter Ramsey

Мобильное приложение Revolut предлагает мультивалютную дебетовую карту, которая конвертирует средства из одной валюты в другую по межбанковскому курсу. Через приложение можно совершать денежные переводы без комиссии в любую страну, разделить счет, купить страховку, оформить кредит, сделать пожертвование, копить средства и инвестировать. Для покупок в интернете Revolut предлагает выпустить виртуальную карту, реквизиты которой мгновенно обновляются.

Приложение предлагает инструменты как для традиционных инвестиций, так и покупку-продажу криптовалют — все операции выполняются без комиссий. К слову, российские банки выделяют инструменты трейдинга в отдельные приложения.

Очень удобная функция планирования бюджета в приложении: вы определяете месячный бюджет на расходы, задаете суммы для каждой категории (покупки, развлечения, инвестиции и подобное) и отслеживаете траты в течение недели или месяца. Отложенные средства можно положить в цифровой «сейф» в любой валюте под 0,8% годовых. Есть функция группового сейфа для общих накоплений с другими пользователями. Можно подключить округление трат: вы совершаете покупку, сумма округляется в большую сторону, остаток идет в сбережения.

Новости о запуске Revolut в России то и дело появляются в СМИ. Олег Тиньков считает, что российский рынок финтеха гиперконкурентен, и Revolut на нем делать нечего. При этом отмечает, что компания может потягаться с консервативными американскими и европейскими банками. К слову, в марте 2020 года Revolut вышли на рынок США.

В США смартфоны есть у 85% процентов населения, при этом мобильная коммерция занимала лишь 38% от всего e-commerce в 2019 году. На покупки в приложениях приходится 55% всех транзакций мобильного e-commerce. Карты являются основным способом для онлайн-платежей — ими оплачивается 47% покупок, 28% оплачиваются через электронные кошельки. По объемам онлайн-продаж США занимают второе место после Китая.

Финтех-компании в США, также как и в Европейском союзе, предлагают отдельные решения. Финтех приложения, которые закрывают потребности кроме непосредственно финансовых, пока не появились. Некоторые крупнейшие финтех компании США можно разделить на следующие категории:

Рассмотрим американский необанк Chime, который, по идее, должен предоставлять более удобный пользовательский опыт по сравнению с традиционными банками.

Chime — это mobile-only банк без скрытых комиссий c дебетовой картой Visa, счетами для расходов и сбережений. В мобильном приложении банка можно получить следующие финтех услуги: покупки по дебетовой карте без комиссии за овердрафт; автоматическая копилка с округлением суммы чека и переводом остатка в накопления; отсутствие сборов за обслуживание и международные транзакции; возможность заблокировать карту в приложении; перевод денег между несколькими банковскими счетами; Apple Pay и Google Pay.

Не так уж и много функций в приложении. Например, в приложении традиционного Bank of America можно решить больше задач: обратиться к виртуальному ассистенту, получать кэшбек по выбранным категориям, оплачивать счета и зачислить бумажный чек на счет. Основным преимуществом Chime в сравнении с традиционными банками является отсутствие дополнительных сборов в том числе и за международные переводы.

Финтех приложение Chime имеет минималистичный интерфейс, но это не сильно выделяет его. Например, Bank of America после редизайна в 2019 году тоже начал соответствовать духу времени.

Еще один тренд в американском финтехе — совместная разработка финтех продуктов крупных компаний с банками. Так Apple выпустили кредитную карту имени себя в партнерстве с Goldman Sachs c кэшбэком и минималистичным приложением с цветовым кодированием категорий трат. Крупнейший американский банк JPMorgan Chase разработал электронный кошелек для Amazon и Airbnb. А Uber выпускает финансовый продукт Uber Money c дебетовой и кредитной картами, электронным кошельком для своей экосистемы.

Пока банки и финтех компании в Европе и США пытаются разработать продукты с лучшим пользовательским опытом, азиатские компании демонстрируют новое развитие финтеха — «финтех как сервис» через супер-аппы. Российский финтех представлен крупными банками, которые развивают свои приложения с оглядкой на Восток.

Человеку, который уже привык к большому количеству сервисов на отдельных платформах может быть непонятно, зачем ему все тоже самое, но в одном приложении. Тем не менее удобство очевидно: зачем привязывать карту или вводить ее реквизиты на отдельной платформе, если она же представлена в банковском приложении и сразу подтягивает необходимые данные оттуда. Финансовым компаниям также выгодно расширять количество сервисов, так как это может стать одним из способов конкуренции на уже поделенном рынке и включать такие преимущества, как доступ к большим объемам данных клиентов и предложение услуг, которые пользователи хотят и могут себе позволить.